ども!だいす(@dice_motosensei)です!

今回はこんな疑問に答えていきます。

本記事の内容

- 積立金額の導き方

- 毎月確実に積み立てるための3つのコツ

身の丈に合わない金額を積み立てたことで、結局長く続かない。

逆に、積立金額が少なすぎて、いざ使おうとしたときに足りない。

こうならないようにするためには、ある程度見通しをもち、根拠のある積立金額を算出することは必須。

そこで本記事では、毎月の積立金額をどう導けばいいのかを解説。

毎月確実に積み立てるためのコツも教えます。

これから積立投資を始める投資初心者のあなたは、必見です。

記事の信頼性

筆者は、2016年から投資による資産運用を開始。

「長期・分散・積立」投資により、年利回りは平均5~8%で運用することができています。

積立金額の正解とは?

結論としては、「いつまでにいくら必要なのか」によって毎月の積立金額は決まります。

10年後に1,000万円必要な場合と、30年後に2,000万円必要な場合では、積立金額は違う。

つまり、積立金額の正解は人によって異なるということです。

では、具体的にどのように試算すればいいのか、例を挙げて解説していきます。

積立金額の導き方 ステップ1)いつまでに、いくら必要なのかを試算する

何のためにお金を増やす?

そもそもあなたは、何のために資産運用するのですか?

住宅資金のため? 子供の教育資金? それとも老後の備えとして?

ここをはっきりさせないと、「いつまでにいくら必要なのか」は試算できません。

基本的には老後への備えとして

筆者の推奨する投資法は、「長期・分散・積立」による投資です。

したがって、ある程度長い時間をかけてお金を育てていくことになります。

それをふまえると、基本的には30~40年後の老後資金を作るための投資と考えましょう。

住宅資金や教育資金となると、どうしても5~15年後に必要になるかと思います。

短期間で高いリターンを目指そうとすると、どうしてもリスクが高くなるためオススメできません。

いくら必要かは、生活水準によって大きく変わる

さて、老後資金を作るとして、一体あなたは老後にいくら必要になるでしょうか?

ここでは、以下のケースで考えてみましょう。

- 現在30歳の夫婦

- 夫婦ともに公立学校の教員

- 60歳で定年退職

- 90歳まで生きる

まずは収入の試算

年金

公立学校共済組合の年金資産額の例を見る限り、現在の水準がそのまま保たれるのならば、1人当たりざっくり年間240万円の年金収入があるようです。

なので、夫婦2人で年間約480万円ですね。

退職金

地域差はあるものの、25年以上勤続後の定年退職金は約2,300万円あるとのこと。

(参考:いま教員をやめたら退職金がいくらかわかるたった1つの方法(EducationCareer))

夫婦2人で4,600万円、60歳の退職から90歳までの30年間で割ると、1年当たり約153万円ですね。

つまり、保険がなくても投資をしていなくても、退職後の30年間で年間約630万円は使える計算です。

次に支出の試算

税金

どんな人も必ず納めるのが所得税と住民税。

老後にかかる「税金」「社会保険料」っていくら?(東証マネ部)によれば、年金収入が年間240万円であるならば、所得税は年間約13,300円、住民税は約36,000円とのこと。

つまり、夫婦2人で年間約10万円ですね。

社会保険

老後の支出で最も負担が大きいそうです。

まずは国民健康保険料。

地域や収入額によってだいぶばらつきがあるようですが、平成30年に国民健康保険中央会が出した国保のすがたによれば、平均は1人当たり年間約10万円弱。

次に介護保険料。

こちらも地域によって年額に差はありますが、老後にかかる「税金」「社会保険料」っていくら?(東証マネ部)によれば、1人当たり年額5~8万円ほどになりそうです。

その他の支出

住居費、光熱費、食費、医療費など。

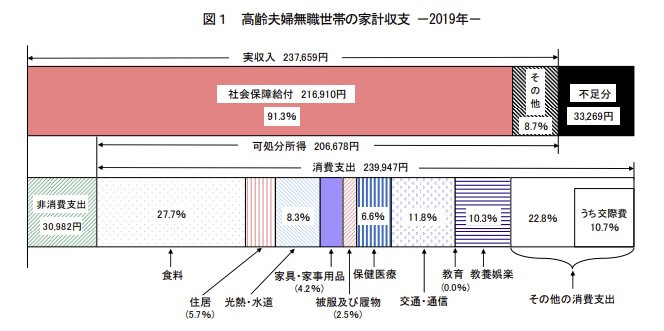

総務省統計局が出した資料、家計調査報告(家計収支編)2019年(令和元年)平均結果の概要によれば、夫婦2人の消費支出は約24万円とのこと。

まとめると

さて、ここまで試算してきた収支をまとめると以下の通り。

| 収入 | 支出 |

|---|---|

| 月額約52万円 | 月額約27万円 |

これが公務員夫婦パワーですね。

子供は独立、住宅ローンも完済、そんな理想的なケースであれば、正直何もしなくても普通の生活は送れそうです。

でも、これはあくまでかなり理想的なケース。

下記のような場合もあるので、あなたの状況に合わせ、どちらかと言えば「お金が足りなくなるケース」で試算しておきましょう。

- 妻は専業主婦

- 持病で医療費がかさむ

- 90歳以上長生きするかも

- 教員からの転職を考えている

- 住宅ローンは退職までに完済できない見込み

- せっかくの老後だから、月一で旅行を楽しみたい

すると、月額でいくら不足するのかが見え、老後トータルでいくら不足するかが見えてきます。

ここでは仮に、「毎月10万円を老後の収入に上乗せしたい」というケースで考えましょう。

つまり、年間120万円×老後の30年=3,600万円を、30年間の運用でまかなうとします。

積立金額の導き方 ステップ2)積立金額を試算する

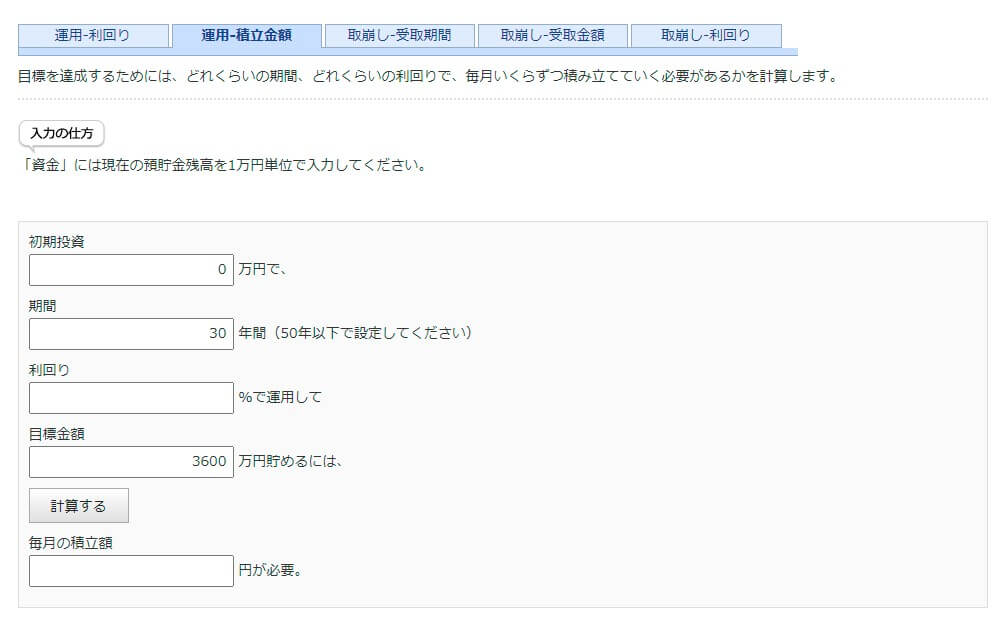

便利ツールを使えば5秒で試算できる

たしかに、さすがに手計算で求めるのはかなり大変。

でも、今は便利なツールがネットにあふれています。

金融電卓や、みらい電卓といったツールを使えば、毎月の積立金額が5秒で分かります。

年平均利回りは4~6%で

では、金融電卓を使って、積立金額を実際に試算してみましょう。

初期投資は0円、30年間で3、600万円をつくります。

さて、利回りはどうすればいいか。

筆者が推奨しているインデックスファンドは、年利回り4~6%が見込めると言われています。

ですので、5%を入力して計算してみましょう。

これで、毎月43,000円積み立てればいいと分かります。

めちゃくちゃ簡単ですね。

世帯収入の20%が目安

貯蓄や投資にまわす金額は、世帯収入の20%を一つの目安にするといいです。

世帯収入40万円であれば8万円、50万円であれば10万円。

(もちろん、家計の状況によるので一概には言えませんが。。)

この金額と、算出した毎月の積立金額がだいたい同じなら健全です。

「世帯収入の20% < 毎月の積立金額」の場合は、ちょっと無理がありそうですね。

運用でまかないたい金額を、もう一度検討した方がいいかもしれません。

毎月確実に積み立てるための3つのコツ

長い期間、積立投資を確実に行っていくにはコツがあります。

ポイントは、無理なく確実に続けられる「仕組み」を作ること。

積立は自動化

もちろん毎月手動で買付をしてもいいのですが、手間も時間もかかります。

そのうえ、つい忘れてしまったり、「今月はカードの請求が多いから少なめにしとこ」みたいな甘えが出たりしかねません。

毎月自動で積み立てられるように、証券口座で毎月買付の設定をしておきましょう。

そうすれば、そのときの値段に左右されることもなく機械的に買い続けられます。

この「機械的に買い続ける」ってところは長期の積立投資をする上でかなり重要です。

給料日直後に積み立てる

こんな風に考えているとしたら、絶対にうまくいきません。

お金に余裕があったら、つい不要不急なものを買ったり、つい贅沢をしたりしかねません。

だから、必ず給料日直後に買付するように証券口座で設定しておきましょう。

そして、残ったお金で生活するようにします。

貯金をするにしても投資をするにしても、この天引き方式が鉄則です。

固定費の削減

世帯収入の10~20%程度の投資資金の捻出が難しいとしたら、家計の見直しが必要かもしれません。

家計を見直す際、「少しでも安い食材を買う」とか「電気をこまめに消す」とか、小さな節約をしても効果は薄いです。

最も効果が高いのは、固定費の削減。

例えば以下のような出費の見直しをしてみてはどうでしょう。

- 不要な保険の解約

- 電気とガスをまとめる

- スマホはフリーSIMに変更

- マイカーを手放し、カーリースやカーシェアリングへ変更

毎月確実に出ていく出費を減らせると、長い目で見たときにかなり効果が大きいです。

面倒かもしれませんが、年間で数万円の削減が期待できるものですから検討する価値は大いにあります。

おわりに

本記事で紹介した試算の方法は、そのときどきのあなたの境遇によって結果が変わってきます。

ですので、年に1回は試算をし直して、ちょうどいい積立金額になっているかチェックしてみてください。

では、よき投資ライフを!