ども!だいす(@dice_motosensei)です!

投資ができる貯蓄型の保険もあるって聞いたけど、やっぱり貯蓄型の方がいいのかな?

今回はこんな疑問に答えていきます。

本記事の内容

- 投資と保険の違い

- 貯蓄型保険はやめた方がいい理由

私は28歳の時に貯蓄型保険に加入したのですが、投資について勉強した今思えばそれは失敗だったと思っています。

保険で積み立てているお金を投資にまわせば良かった、、、と。

もし、今あなたが貯蓄型保険を検討しているなら、一度本記事を読んで検討しなおしてみてほしいです。

本記事では、私が貯蓄型保険に加入したことを失敗だっと考える理由、またどんな戦略をとれば投資対効果が高くなるかについて解説。

限られた資金を最大限生かしながら資産運用したいのであれば、一読の価値アリです。

記事の信頼性

筆者は、2016年から投資による資産運用を開始。

「長期・分散・積立」投資により、年利回りは平均5~8%で運用することができています。

しかし、貯蓄型保険に入ってしまったのは失敗。投資の知識をもとに、その失敗談について解説します。

筆者がやっちまった失敗

終身積立の生命保険に加入

2016年、28歳のときに終身積立の生命保険に加入しました。

いわゆる「貯蓄型の保険」というやつです。

保険のスペックは以下の通り。

| 保険金額 | 800万円 |

|---|---|

| 保険期間 | 終身 |

| 保険料 | ¥15,064/月 |

| 払込期間 | 55歳まで |

| 解約返戻金 | あり |

積み立てた保険料は保険会社で運用されます。

私は、「世界株式:50%、総合型:50%」という比率を選択しました。

生命保険としての機能もあるし、保険料は積み立てて投資にまわされる。

解約すればお金は戻ってくる。

ぱっと見ものすごく良さそうに見えるんですよね。

えっ、これ投資対効果低くない?

解約返戻金があるとはいえ、積み立てたお金が全額戻ってくるわけではありません。

生命保険としての機能があるわけなので、当然ですね。

そこで、保険証券に載っている解約返戻金額(予定)と、積立総額をエクセルにまとめてみたんです。

いつ頃まで積み立てれば元がとれるのだろうと。

まとめた結果が以下の通り。

| 経過年数 | 年齢 | 積立総額 | 解約返戻金(予定) | 差額 |

|---|---|---|---|---|

| 5 | 33 | ¥903,840 | ¥503,000 | -¥400,840 |

| 10 | 38 | ¥1,807,680 | ¥1,289,000 | -¥518,680 |

| 15 | 43 | ¥2,711,520 | ¥2,102,000 | -¥609,520 |

| 20 | 48 | ¥3,615,360 | ¥3,048,000 | -¥567,360 |

| 25 | 53 | ¥4,519,200 | ¥4,153,000 | -¥366,200 |

| 30 | 58 | ¥4,880,736 | ¥4,877,000 | -¥3,736 |

| 32 | 60 | ¥4,880,736 | ¥5,036,000 | ¥155,264 |

| 37 | 65 | ¥4,880,736 | ¥5,452,000 | ¥571,264 |

| 42 | 70 | ¥4,880,736 | ¥5,887,000 | ¥1,006,264 |

結論としては、60歳手前にならないと元が取れないことが分かりました。

さらに言えば、仮に70歳で解約したとしても利益はたったの100万円。

もちろん、生命保険としての機能もある。そういう付加価値がある。

でも、毎月¥15,000を積み立て、42年間運用して100万円の利益っていうのはどう考えても少なすぎます。

仮に毎月¥15,000を年利回り5%で42年間運用すれば、約1,800万円の利益が出るわけですから。

投資対効果がはちゃめちゃ低いことにようやく気付いたんです。

勉強不足が全ての元凶

今思えば、当時の自分は考えが浅かった。

保険について多少は勉強したものの、上記のような計算ができるほどの知識はありませんでした。

保険は人生で2番目に高い買い物。

もっとしっかり勉強して、選択するべきだったと反省しています。

投資と保険では役割が違う

投資とは

お金を増やすためにお金を使うこと。

代表的なところで言えば、株や債権、不動産や金などを買うことです。

利子や値上がり益によって、資産の増加を目指します。

保険とは

起こる確率は低いけど、万が一起こった時の被害が大きいものに対して、リスク回避のために利用するもの。

分かりやすい例としてはこんな感じ。

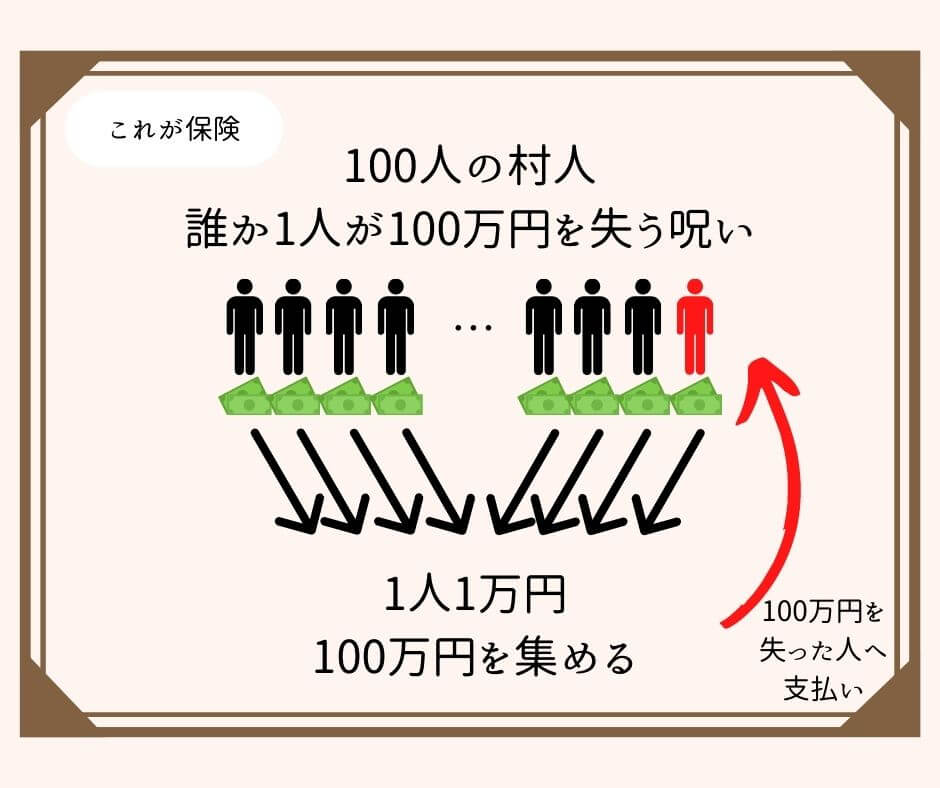

100人の村人が、「この中の誰か1人が必ず100万円を失う呪い」にかけられました。

100人の村人は全員で1万円を出し合い、「100万円を失ってしまった人が、集まった100万円を受け取れる」という契約を交わしました。

1%の確率だから、まず大丈夫。

けど、万が一1%を引いてしまった時のダメージが大きい。

99%で1万円を失うけど、「安心」を買っているようなもの。

これが保険ですね。

投資と保険は両立しない

投資は、お金を増やすことが目的。

保険は、高確率でお金を失うけど「安心」を買うことが目的。

役割が真逆なんですよね。

だから、両立させようとするとどっちも中途半端になる。

お金もあまり増えないし、得られる安心も少ない。

貯蓄型保険っていうのは、そもそもがおかしな商材なんですよ。

「掛け捨ての保険がもったいない」と思う消費者心理を利用したわけですね。

保険を使って投資をするのはかえって効率が悪い

保険を使った投資の最大のデメリット

それは、投資先を自分で選べないこと。

積立投資って銘柄選びはどうすりゃいいの?【再現性◎な方法を紹介】でも紹介している通り、筆者が投資したいのはインデックスファンドなんです。

なぜなら、コストは安いけど年利回り4~6%が見込めるから。

でも、保険を使った投資だと、銘柄を自分で選べません。

少なくとも私が加入した保険は、「世界株式:50%、総合型:50%」といった指定しかできません。

自分で商品を選べないことには、欠点しかないです。

自分で選べないから利回りが低い

保険料として支払っているお金を、投資にまわせばもっと効率よくお金を増やせるのにそれができない。

これって結構な機会損失だと思うんですね。

「お金を増やすこと」が投資の目的のはずなのに、自分からわざわざ利回りの低い商品を買いにいっているようなものです。

自分で選べないから柔軟に立ち回れない

自分で銘柄を選び、積立投資をしていれば、様々な選択の自由があります。

- 積立金額の増額、減額

- 別商品の追加積み立て

- 別商品への乗り換え

保険による投資をしていると、上記のような自由がありません。

自分の生活状況や経済状況に合わせて、柔軟に立ち回ることができなくなってしまいます。

投資と保険は分けて考える

そもそも保険が必要か

これまでの話の通り、保険を使って投資をしようなんて考えない方がいいです。

ただ、「そもそも保険に入る必要があるのか」についても考えてみてください。

繰り返しますが、保険とは「起こる確率は低いけど、万が一起こった時の被害が大きいものに対して、リスク回避のために利用するもの」。

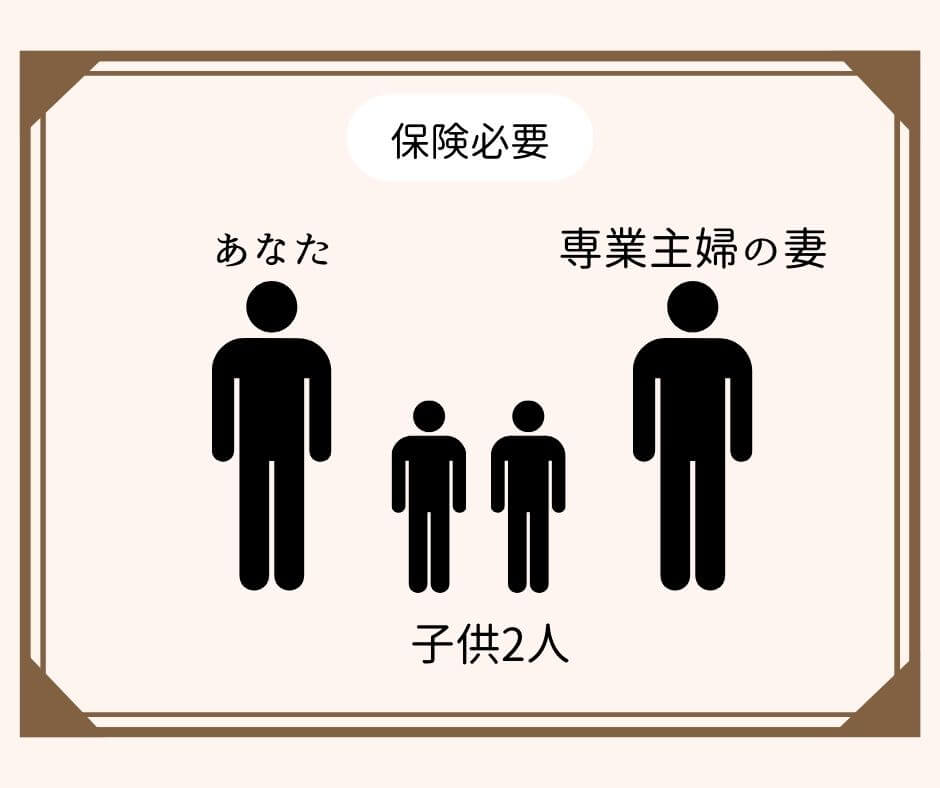

つまり生命保険は、万が一亡くなってしまったときに被害が大きい人が入るべきものです。

もしあなたの奥さんが専業主婦で、お子さんが2人いるならおそらく必須。

多額の資産でももっていない限り、あなたが亡くなったら家族が路頭に迷います。

一方で、もしあなたが20代独身だとしたら、かなりの高確率で生命保険は不要です。

そもそも亡くなるリスクがかなり低いし、仮に亡くなってしまったとしても経済的に大きな被害を受ける人はいません。

保険の営業マンというのは、あなたの不安をあおり、あの手この手で加入をすすめてきます。

自分の頭で冷静に判断し、不要なのであれば保険には一切入らない。

まずはこれが鉄則です。

保険が必要なら掛け捨てで

保険が必要となった場合にも、掛け捨ての保険にするべき。

掛け捨てってたしかにもったいない感じがしてしまうけど、これまで話してきた通り貯蓄型保険にする方がよっぽどもったいないです。

保険は、お金を払って安心を買っているようなもの。

そこは割り切りましょう。

ここで1つポイントは、「保証が必要な期間のみ加入する」ということ。

保険料を払いながらも、あなたは運用でお金を増やしていきます。

ある程度の時間がたてば、十分な資産に育っているはず。

そうなれば、もう保険は必要ありませんよね?

万が一の時には、育てた資産を使えばいいので。

あとは全力で投資に回す

掛け捨ての定期保険であれば、保険料はだいたい¥1,000前後。

貯蓄型保険に比べてずっと安いので、全力で投資にお金をまわすことができます。

筆者がすすめるインデックスファンドに、仮に月¥50,000投資できたとしたら、30年間(年利回り5%)で約4,000万円の資産に育ちますよ。

おわりに

ポイントをまとめます。

- そもそも保険加入が必要かよく検討する

- 生命保険が必要なら、掛け捨ての定期保険で

- 投資に資金をしっかりまわしてがっちり増やす

長い目で見たときに、育つ資産にかなり大きな差が出るので参考にしてみてください。